正滑点和负滑点区别案例,新手交易如何避免隐藏的成本陷阱?

作者:星光小编 来源: 时间:2025-12-03 13:58:03

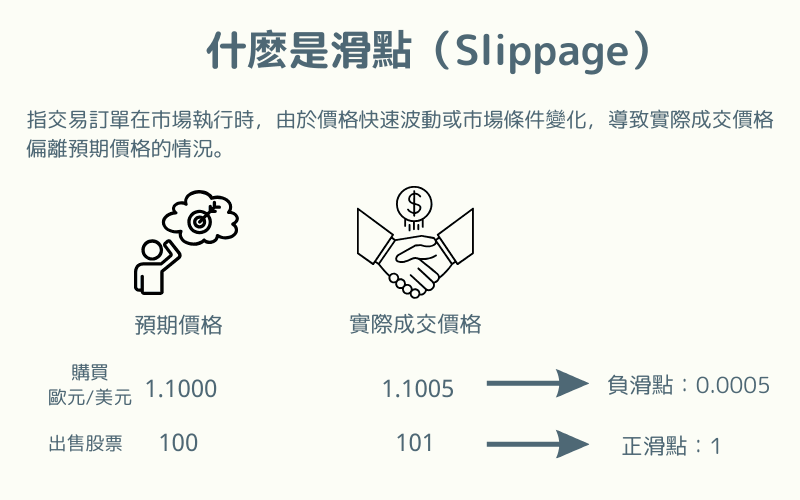

刚接触交易的朋友可能都遇到过这种情况:你盯着屏幕准备在100美元买入一只币,点击下单后却发现实际成交价是100.05美元。这多出来的5美分差额就是“滑点”。简单来说,滑点就是预期成交价与实际成交价之间的差异。别小看这几分钱的差距,在频繁交易或大额资金操作中,它可能悄无声息地吃掉你相当一部分利润。今天我就用大白话聊聊滑点的两面性——正滑点与负滑点,并用实际案例帮你理解它们的区别和影响。

正滑点与负滑点的核心区别:谁更“划算”?

1.什么是正滑点?(意外的“红包”)

正滑点就像是市场给你的意外惊喜。当下单后,实际成交价格比你预期的要更好,这就是正滑点。

买入订单:实际成交价 < 预期价格

卖出订单:实际成交价 > 预期价格

案例:假设你想在1.12510美元买入欧元/美元,但由于价格瞬间波动,你的订单最终以1.12500美元成交。这低于预期买入价的0.0001美元(1个点),就是正滑点。对你来说,买入成本降低了,这通常让人高兴。

2 .什么是负滑点?(隐形的“成本”)

负滑点则相反,是实际成交价格比你预期的要差。

买入订单:实际成交价 > 预期价格

卖出订单:实际成交价 < 预期价格

案例:你持有英镑/日元多头头寸,买入价是145.870。你设置止损价为145.670,预计最大亏损20个点。但市场突然波动,止损单最终在145.600成交。这多出来的7个点损失就是负滑点导致的。负滑点会直接增加交易成本或扩大亏损。

3 .核心区别总结

为了更直观地理解,两者的主要区别可以通过下表展示:

对比维度 | 正滑点 | 负滑点 |

|---|---|---|

对交易者影响 | 有利(降低成本或增加收益) | 不利(增加成本或扩大亏损) |

交易者情绪 | 惊喜、满意 | 失望、担忧 |

是否可依赖 | 不可依赖,具有偶然性 | 必须防范,是风险管理的重点 |

需要强调的是,正滑点虽然是好事,但具有偶然性,不能作为稳定盈利的依据。一个稳健的交易策略,核心应是有效防范负滑点带来的不确定性风险。

滑点是如何产生的?

滑点并非总是平台“使坏”,它通常是市场运行机制下的自然现象。主要原因有以下几点:

市场波动性:这是最主要的原因。特别是在重要经济数据(如美国非农就业数据NFP、CPI)公布、央行决议或突发新闻事件时,市场价格在毫秒间剧烈变动。你的订单指令发出时是一个价格,但到达交易所时,最优价格可能已被其他交易者抢光,只能以次优价格成交。

流动性不足:流动性好比市场的深度。一个高流动性的市场(如主要外汇货币对EUR/USD),买卖盘口厚实,大额订单也难以引起价格剧烈跳动。而一个低流动性的市场(如一些小盘股或冷门加密货币),买卖挂单稀疏,你的市价单很容易“吃掉”有限的挂单,导致价格滑向不利方向。

网络延迟:你的订单从你的电脑发出,经过网络传输到经纪商服务器,再路由到交易所进行匹配,这需要时间。虽然通常只是毫秒级,但在快市中,这微小的延迟就足以导致成交价格差异。

订单类型:市价单(Market Order)追求的是即时成交,但不保证价格,因此最容易遭遇滑点。而限价单(Limit Order)规定了成交价格上限或下限,能避免负滑点,但代价是可能无法成交,错过机会。

真实交易场景中的滑点案例

理解了理论,我们再看看滑点在真实交易中如何体现:

案例一:外汇交易中的止损滑点

张先生在做多EUR/USD后,设置了止损单。不料晚间美国通胀数据超预期,市场瞬间暴跌,流动性枯竭。他的止损单未能按预设价格执行,而是以差了几十点的价格成交,亏损远超预算。这就是负滑点在止损单上的典型危害。

案例二:加密货币交易中的市价单滑点

李小姐在某个山寨币突然拉升时,心急地使用了市价单追入。由于该币种流动性差,她的买单最终成交价格比点击时看到的报价高了3%。这3%的额外成本就是负滑点。如果她使用限价单,并设置一个可接受的滑点容忍度(如1%),就能避免这种情况。

案例三:意外的正滑点

王先生在美股开盘前挂限价单买入某蓝筹股,开盘后因一波小幅抛售,股价瞬间触及他的限价单下方,使他以优于预期的价格成交。这可以看作一种正滑点,但可遇不可求。

如何有效管理和减少滑点?

完全消除滑点不现实,但我们可以通过一些方法有效管理它,尤其是减少负滑点的伤害:

避开高波动期:在重要经济数据发布前后15-30分钟,尽量避免交易或使用市价单。养成查看财经日历的习惯。

善用限价单:这是避免负滑点最有效的方法。限价单保证了成交价格不会比你的设定更差。代价是可能错过快速波动的行情。

选择高流动性产品:交易主流货币对、大盘股和高交易量的加密货币。这些品种买卖盘深厚,滑点通常较小。

关注网络与平台:确保网络连接稳定。选择一家受严格监管、口碑好、流动性接入充足的经纪商至关重要。一些ECN/STP模式经纪商的执行速度通常更有优势。

设置滑点容限:很多交易平台(包括一些加密货币钱包如TP钱包)允许用户预先设置可接受的滑点范围。例如,设置最大滑点为0.5%,如果实际滑点超过此值,交易将自动取消,这能提供一层保护。

大单拆小:如果订单金额巨大,可以考虑使用“冰山委托”等功能将大单拆成多个小单,分批成交,减少对市场的冲击。

从我个人的交易经验来看,养成使用限价单的习惯和主动避开高风险事件时段是性价比最高两个风控习惯。别为了追求一秒的成交速度,而去承担不必要的成本风险。交易是一场马拉松,稳比快更重要。

希望这些解释和案例能帮你看清滑点的真面目。你在交易中遇到过印象深刻的滑点经历吗?是喜是忧?欢迎在评论区分享你的故事。